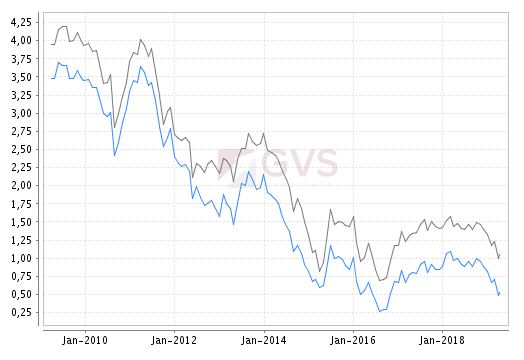

Die Bauzinsen sind historisch günstig. Dies ist für Immobilienkäufer sicherlich interessant, aber es stellt sich zwangsläufig die Frage nach der richtigen Finanzierungstrategie. Sollen die Superkonditionen von heute durch eine entsprechende Zinsbindung möglichst langfristig gesichert werden? Oder sind die damit verbundenen Zinsaufschläge überflüssig, da die Zinsen auf absehbare Zeit ohnehin kein „normales“ Niveau von drei Prozent oder mehr erreichen werden. Zusätzlich zur Baufinanzierung werden auch oftmals Bausparverträge angeboten. Sind diese Bausparer als Ergänzung zur Baufinanzierung sinnvoll? Um es vorwegzunehmen: niemand kann die Zinsentwicklung der nächsten 20 Jahre exakt vorhersagen. Dennoch ist es sinnvoll, die möglichen Szenarien anhand von konkreten Zahlen zu kalkulieren, und sich damit die mögliche Auswirkung der unterschiedlichen Zinsbindungsfristen in Euros vor Augen zu führen.

Zinsen: Mehrere Szenarien für Zinsbindung durchrechnen

Nehmen wir beispielhaft einen Immobilienkäufer, welcher sich für 500.000 Euro eine Wohnung gekauft und deshalb ein Darlehen in Höhe von 400.000 Euro abgeschlossen hat. Gehen wir davon aus, dass er eine Zinsbindung über 10 Jahre vereinbart und dafür die aktuell realistischen Konditionen erhält. Aktuell liegt der Effektivzins bei 0,98 Prozent. In unserem Beispiel tilgt er drei Prozent pro Jahr und zahlt somit 1317 Euro Rate pro Monat. Die Restschuld nach Ablauf der Zinsbindung beträgt 274.167 Euro. Im zweiten Szenario beträgt die Zinsbindung 20 Jahre. In diesem Fall liegt der Effektivzins bei 1,70 Prozent. Um in etwa dieselbe Rate zu zahlen wie in der ersten Variante, wählt er eine Tilgung von zwei Prozent. Somit beträgt die monatliche Rate 1323 Euro und die Restschuld in 20 Jahren beläuft sich noch auf 181.725 Euro.

Kurze oder lange Zinsbindung bei einer Baufinanzierung?

Welche Variante sollte der Kunden jetzt wählen? Eine Kalkulation anhand eines Zinsbindungsrechners gibt Aufschluss: Erst ab einem Zinssatz von 2,94 Prozent für die Anschlussfinanzierung kommt der Kunde bei weiterhin gleicher Rate mit der langfristigen Zinsbindung besser weg. Ergattert er jedoch nach zehn Jahren eine günstigere Anschlussfinanzierung, tilgt er schneller und günstiger als mit der langen Zinsfestschreibung.

Tilgungssatz wichtiger als Zinsbindung

Noch wichtiger als die Frage nach der Länge der Zinsbindung ist der richtige Tilgungssatz. Zahlt der Kreditnehmer pro Jahr mehr des geliehenen Kapitals zurück, werden Zinslast und Restschuld insgesamt geringer. Die Praxis zeigt, dass je niedriger das Eigenkapital ist, desto eher sollten Kunden eine 15- oder gar 20-jährige Zinsbindung wählen. Verfügt der Antragsteller hingegen über viel Eigenkapital, kann er sich eine höhere Tilgungsquote leisten. Zudem sind – sofern möglich – jährliche Sondertilgungen interessant.

Bausparvertrag als Ergänzung

Parallel zur Baufinanzierung kann der Immobilienkäufer einen zusätzlichen Betrag in einen Bausparvertrag einzahlen, sofern er dazu die finanziellen Möglichkeiten hat. In diesem Zusammenhang ist zu bemerken, dass Bausparer sehr flexibel sind, eine Einzahlung ist kein Muss. Nach der Zuteilung des Bausparers erhält der Inhaber so neben dem Guthaben ein Bauspardarlehen zu einem heute schon garantierten Zinssatz. Im optimalen Fall wird dieser Betrag so gewählt, um die noch offene Restschuld nach Zinsbindungsende der Baufinanzierung vollständig abzudecken. Aktuell ist der Zinssatz für einen Bausparvertrag sehr lukrativ . So lässt sich für die Zukunft Planungssicherheit schaffen.